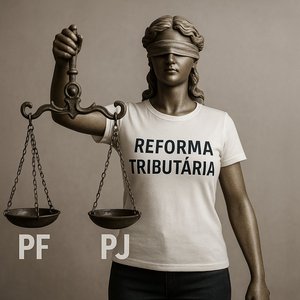

Tributação de Imóveis na Pessoa Física e na Holding: Análise da Reforma Tributária

A Reforma Tributária, consagrada pela Lei Complementar nº 214/2025, modificou substancialmente a forma como o Brasil tributa operações imobiliárias.

Como advogado atuante em planejamento patrimonial, percebo diariamente a insegurança de clientes sobre onde manter seus imóveis:

em pessoa física ou em uma holding imobiliária.

Neste artigo acadêmico, apresento um estudo detalhado — com base legal, simulações numéricas e uma tabela comparativa — sobre a

tributação de imóveis na pessoa física e na holding.

O objetivo é oferecer uma leitura profunda, mas acessível, para proprietários, investidores e profissionais do direito.

1. O novo desenho do sistema tributário

O sistema anterior de ISS, ICMS, PIS e Cofins cede espaço para a

CBS (Contribuição sobre Bens e Serviços) e o IBS (Imposto sobre Bens e Serviços).

A alíquota de referência é estimada em 26,5%, mas as operações imobiliárias receberam tratamentos diferenciados.

1.1. A redução de 70%

O art. 261 da LC 214/2025 estabeleceu que as alíquotas incidentes sobre

locação, arrendamento e cessão onerosa de imóveis ficam reduzidas em 70%.

Na prática, significa que a alíquota efetiva passa de 26,5% para 7,95%.

1.2. O redutor social

Já o art. 260 da LC 214/2025 instituiu o chamado redutor social:

nas locações residenciais, pode-se deduzir R$ 600,00 por imóvel da base de cálculo do IBS/CBS.

Esse valor é atualizado mensalmente pelo IPCA.

O objetivo é proteger pequenos locadores e famílias que complementam renda com imóveis residenciais.

2. Tributação na Pessoa Física

Na pessoa física, a incidência ocorre em duas camadas:

- IBS/CBS – com redutor de R$ 600,00 nas locações residenciais e alíquota efetiva de 7,95%.

- IRPF – tabela progressiva mensal, podendo chegar a 27,5% da receita.

O resultado é uma tributação leve em aluguéis baixos, mas pesada em aluguéis médios e altos.

A partir de R$ 5.000,00 de aluguel mensal, a carga pode ultrapassar 16% e continuar escalando.

3. Tributação na Pessoa Jurídica (Holding)

Na holding imobiliária, não há redutor social, mas há vantagens significativas:

- IBS/CBS – incide à alíquota efetiva de 7,95% sobre toda a receita de locação.

- IRPJ/CSLL – no regime de lucro presumido, aplica-se presunção de 32% da receita, tributada por IRPJ (15% + adicional de 10% acima de R$ 20 mil) e CSLL (9%).

Combinando os tributos, a carga efetiva estabiliza em torno de 15,6% da receita bruta,

independentemente do valor do aluguel. Essa previsibilidade é um dos grandes atrativos da holding.

4. Simulações práticas

Com base nos dispositivos legais e cálculos atuariais, podemos comparar os cenários de aluguéis de R$ 2.000, R$ 5.000, R$ 20.000 e R$ 50.000.

| Aluguel (R$) | PF – IBS/CBS (R$) | PF – IRPF (R$) | PF – Total (R$) | PF – % Receita | PJ – IBS/CBS (R$) | PJ – IRPJ/CSLL (R$) | PJ – Total (R$) | PJ – % Receita | Mais Viável |

|---|---|---|---|---|---|---|---|---|---|

| 2.000 | 111,30 | 0,00 | 111,30 | 5,56% | 159,00 | 153,60 | 312,60 | 15,63% | PF |

| 5.000 | 349,80 | 490,04 | 839,84 | 16,80% | 397,50 | 384,00 | 781,50 | 15,63% | PJ |

| 20.000 | 1.542,30 | 4.615,04 | 6.157,34 | 30,79% | 1.590,00 | 1.536,00 | 3.126,00 | 15,63% | PJ |

| 50.000 | 3.927,30 | 12.865,04 | 16.792,34 | 33,58% | 3.975,00 | 3.840,00 | 7.815,00 | 15,63% | PJ |

5. Análise Jurídica

O estudo comparativo revela uma clara tendência:

enquanto a tributação da pessoa física cresce progressivamente, a da holding se mantém estável.

Do ponto de vista econômico, isso evidencia o papel das holdings como instrumentos de planejamento fiscal.

Do ponto de vista jurídico, a LC 214/2025 buscou alinhar a tributação imobiliária brasileira ao princípio da neutralidade tributária, mas criou distorções pela falta de isonomia entre PF e PJ.

Pesquisas em direito tributário apontam que a utilização de holdings imobiliárias não apenas otimiza a carga fiscal,

mas também facilita a sucessão patrimonial e protege o patrimônio familiar contra riscos empresariais.

Autores como Ricardo Lobo Torres e Roque Carrazza já destacaram que a forma de organização jurídica influencia diretamente na efetividade do princípio da capacidade contributiva.

Assim, a manutenção de imóveis de baixo valor na PF pode ser recomendada, mas a regra tende a ser a migração para a PJ.

Essa tendência deve se acentuar conforme os tribunais superiores consolidem jurisprudência sobre a aplicação dos redutores e das reduções de alíquota.

QUIZ sobre o tema

Pergunta Frequente: Qual a melhor opção — pessoa física ou holding?

Pergunta: Com as novas regras da LC 214/2025, vale mais a pena manter imóveis na pessoa física ou abrir uma holding?

Resposta de Thiago Zulato Mascaro, advogado especialista em planejamento patrimonial e tributação imobiliária:

“A resposta depende do valor do aluguel. Para imóveis com rendimentos abaixo de R$ 2.000 mensais, a pessoa física ainda é vantajosa devido ao redutor social. Mas a partir de aluguéis médios ou altos, a holding imobiliária oferece uma carga tributária mais previsível e menor. Além disso, ela facilita a sucessão e oferece proteção patrimonial.”

Imóveis de herança devem ir para holding?

Resposta de Thiago Zulato Mascaro:

“Depende do volume e objetivo da família. Quando há mais de um herdeiro ou muitos imóveis, a holding familiar acelera o inventário, reduz custos cartorários e evita brigas. Além disso, permite manter a tributação mais eficiente já desde o início da sucessão.”

Vale a pena abrir uma holding só para um imóvel?

Resposta do advogado Thiago Zulato Mascaro:

“Em geral, não compensa abrir holding para um único imóvel de baixo valor, especialmente se o aluguel é inferior a R$ 2.000.

Mas se o imóvel for de alto padrão ou se houver intenção de adquirir mais imóveis, a holding pode trazer benefícios de médio e longo prazo, como blindagem patrimonial, planejamento sucessório e carga tributária previsível.”

O que muda para quem já tem holding imobiliária?

Quem já possui uma holding deve apenas adaptar a escrituração para o novo regime de CBS/IBS.

O lucro presumido continua vantajoso, e a carga combinada permanece em torno de 15,63%.

Dica de Thiago Zulato Mascaro:

“É recomendável revisar os contratos, escrituração contábil e regime de tributação com contador e advogado para se alinhar à nova legislação.”

6. Conclusão

Conclui-se que:

- Imóveis residenciais de baixo valor – Pessoa física é mais vantajosa, sobretudo até R$ 2.000 de aluguel mensal.

- Imóveis comerciais e residenciais de médio e alto valor – A holding é a melhor alternativa, com carga estável em 15,6% e benefícios sucessórios.

Como advogado especialista, recomendo analisar cada caso individualmente, mas ressalto:

a tendência prática e acadêmica é clara — a holding imobiliária será a regra, a pessoa física será a exceção.

Conte com nosso escritório para orientação devida. Clique aqui e vamos conversar.